Das Thema Low-Profit ist finanzwirtschaftliches Neuland. Es ist der Versuch, die Lücke zwischen Non-Profit und For-Profit zu schließen, zwischen gemeinnützigem und gewinnorientiertem Wirtschaften.

Es geht um die Frage

Wie kann man Investitionen finanzieren, die nur eine Rendite zwischen Null und 3% und Jahr erbringen, dafür aber einem sozialen und ökologischen Zweck dienen?

Drei gute Gründe, sich mit dem Thema zu befassen

- Die anhaltende konjunkturelle Schwäche

- Die zunehmende Komplexität öko-sozial-ökonomischer Zusammenhänge

- Gemeinwohlziele, z. B. Klimaschutz

Ein Beispiel

Ein Beispiel

Angenommen, Sie gehören einem Verein, einem Unternehmen oder einer Institution an und möchten eine Solaranlage anschaffen. Nachdem Sie der Investitionsausgabe alle künftigen Einnahmen und Ausgaben gegenüberstellt haben, kommen Sie zu dem Ergebnis, dass die Anlage nur eine durchschnittliche Verzinsung von 1-2% im Jahr erbringt und damit aus klassischer Sicht unrentabel ist.

Was nun?

- Rentabilität den Vorrang geben oder der Umwelt zuliebe trotzdem investieren?

- Alternative Finanzierungsmöglichkeiten in Erwägung ziehen?

- Fördermöglichkeiten ausloten?

Rahmenbedingungen

Das obige Beispiel zeigt, dass beim Thema Low-Profit guter Willen und Eigeninitiative gefragt sind. Doch wie kann man gewinnorientierte Unternehmen (Kapitalgesellschaften) dazu bringen, Low-Profit-Investitionen durchzuführen? Wie können Zentralbank und Staat günstige Rahmenbedingungen für Low-Profit-Investitionen schaffen?

Zwei Strategien

Zwei Strategien scheinen besonders geeignet, um günstige Rahmenbedingungen für Low-Profit-Investitionen zu schaffen. Dabei spielen Zentralbank und Staat eine ganz unterschiedliche Rolle. Dennoch führen beide Strategien zu demselben Ergebnis: Unternehmen erhalten günstig Kapital von Investor/innen und Banken, um Low-Profit-Investitionen zu finanzieren zu können.

(1) Negativzinspolitik

Die Zentralbank senkt den Leitzins in den negativen Bereich, z. B. auf -3% bis -5%. Dieser Vorschlag wurde erstmals im Jahr 2014 vom amerikanischen Ökonom Kenneth Rogoff geäußert. Eine Negativzinspolitik setzt allerdings voraus, Banknoten (Papiergeld) abzuschaffen und Zahlungstransaktionen weitgehend zu digitalisieren, um die Flucht ins Bargeld zu verhindern (Rogoff 2016).

Bei einer Negativzinspolitik sind Großanleger/innen und institutionelle Anleger (Pensionsfonds, Versicherung u.a.) bereit, sich an Unternehmen zu beteiligen, die Low-Profit-Investitionen durchführen. Kleinsparer/innen hingegen sollten vom Staat für entgangene Zinserträge entschädigt werden, z. B. durch staatlich gefördertes Sparen. Die Banken sind bei einem negativen Leitzins der Zentralbank in der Lage, an Marktteilnehmer/innen zinsgünstige Kredite zu vergeben (Haushalte, Vereine, Unternehmen, Kommunen u. a.).

(2) Fiskalpolitische Maßnahmen

Die Zentralbank kehrt zur geldpolitischen Neutralität zurück, indem sie z. B. den Leitzins wieder erhöht. Gleichzeitig betreibt der Staat (Regierung) eine aktive Wirtschafts- und Fiskalpolitik. Zwei fiskalpolitische Maßnahmen scheinen besonders geeignet, um Low-Profit-Investitionen zu fördern: eine Vermögensteuer auf sichere Geldanlagen (Tages- und Festgeld, Staatsanleihen u. a.) und zinsgünstige Förderkredite.

Eine Vermögensteuer auf sichere Geldanlagen bringt dem Staat nicht nur zusätzliche Einnahmen, sondern hat darüber hinaus auch eine Lenkungsfunktion: Investor/innen korrigieren ihre Rendite-Erwartungen „nach unten“ und sind bereit, sich an Unternehmen zu beteiligen, die Low-Profit-Investitionen durchführen. Ein Steuerfreibetrag ermöglicht steuerfreies Sparen im Rahmen des Freibetrags und schützt so die Kleinsparer/innen. Auch eine solche Vermögensteuer setzt eine weitgehende Digitalisierung des Bargeldes voraus, um Steuervermeidung einen Riegel vorzuschieben.

Bei einem Vermögensteuersatz von 3% und Jahr und einem Freibetrag von 100 000 € würde nur dasjenige Geldvermögen besteuert, das über diesen Freibetrag hinausgeht.

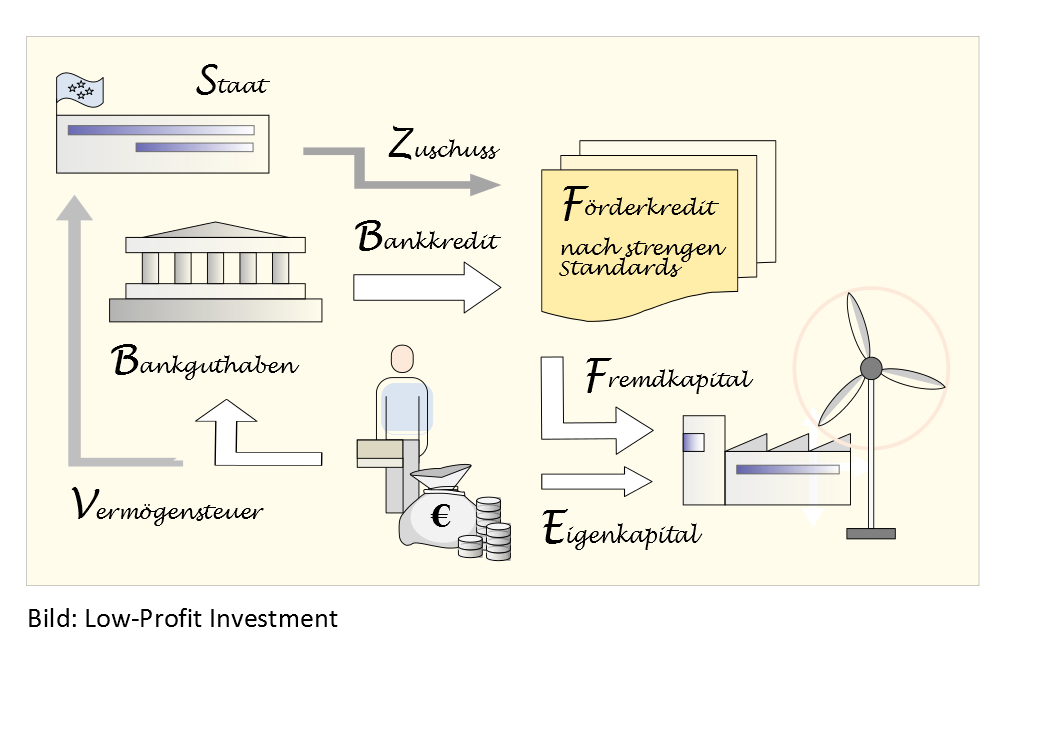

Mit zinsfreien und zinsgünstigen Förderkrediten können Haushalten, Vereinen, Unternehmen und andere Marktteilnehmer/innen Non- und Low-Profit-Investitionen fremdfinanzieren. Dies kann ein normaler Bankkredit sein, der vom Staat bezuschusst wird, um die Kreditzinsen zu reduzieren. Die Vergabe der Förderkredite erfolgt nach strengen sozialen und ökologischen Standards.

Die untere Graphik verdeutlicht das Zusammenspiel der verschiedenen Akteure: Anleger/innen stellen Eigenmittel für Low-Profit-Investitionen zur Verfügung. Eine Vermögensteuer auf Bankguthaben und andere sichere Geldanlagen fördert die Bereitschaft, in reale Werte zu investieren. Auch ein Bankkredit kann zur Finanzierung beitragen, wenn der Staat einen Zuschuss gewährt, um die Kreditzinsen zu reduzieren (Förderkredit).